中炬高新三季报业绩下滑背后的真相 - 粉丝头条网

界面新闻记者 |

“酱油行业老二”中炬高新(600872.SH)正面临近十年来最严峻的业绩滑坡。今年前三季度,公司营收与净利润同比双双大幅下滑超20%。

更深层的危机在于,餐饮渠道战略性失守、健康新品布局滞后于头部企业、存量竞争下巨头与地方品牌挤压,叠加长达数年的“宝火之争”内耗,中炬高新市值从660亿峰值已缩水至142亿。

中炬高新的 “破局之路” 正愈发艰难。行业分析师指出,中炬高新当下最紧迫的任务并非追求业绩增长,而是 “先稳住大局”。

业绩下滑十年之最

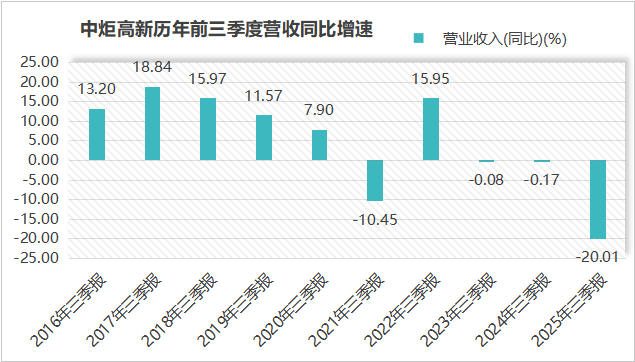

10月24日,中炬高新发布了2025年三季报,前三季度营业收入31.56亿元,同比下降20.01%;净利润3.8亿元,同比下降34.07%。公司第三季度营业收入10.25亿元,同比下降22.84%;净利润1.23亿元,同比下降45.66%。

其核心公司美味鲜公司1-9月实现归属母公司净利润3.67亿元,同比减少1.90亿元,减幅34.14%。

对于业绩下滑,中炬高新解释,主要是调味品销售收入同比下降及销售费用、管理费用、财务费用同比上升共同影响。

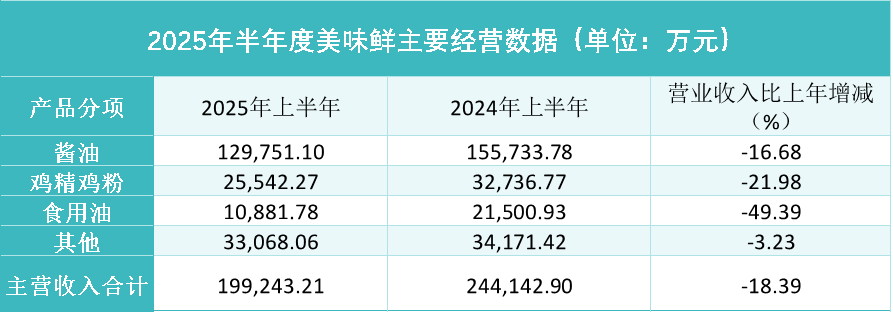

酱油这一主力军下滑成为主因。

酱油贡献了中炬高新超六成营收,但该品类2025年上半年收入12.98亿元,同比下滑约17%;第二大品类鸡精鸡粉收入2.55亿元,下降约22%;食用油品类收入1.09亿元,大幅下滑49%;而其他调味品也未能形成有效补充,收入3.3亿元,同比下降3.2%。

界面新闻发现,公司业绩下滑幅度为近10年之最。自2016年以来,公司仅在2021年前三季度营收同比下滑约10%。2024年前三季度公司营收同比下滑0.17%,到了2025年同比下滑程度超过20%。

界面新闻发现,中炬高新营收已经连续三个季度下滑,今年第一季度,第二季度和第三季度营收同比分别下滑25.81%、9.11%、22.84%。公司将业绩波动归因于 “主动控制出货、优化经销商库存”。

不过,一位大消费分析师对界面新闻表示:“调味品行业的季节性规律决定了全年走势,第一季度作为春节旺季,是全年销售的核心锚点。中炬高新连旺季都出现衰退,二、三季度的疲软已注定,这是行业特性决定的必然结果。旺季失守本质是市场竞争力不足的体现。”

界面新闻发现,与同业相比,中炬高新第一季度业绩下滑最为严重。海天味业2025年第一季度营收同比增加8%,千禾味业营收同比降低7%。

在业绩压力下,中炬高新尝试通过加大营销力度突围。

一方面,公司大幅放宽赊销政策以刺激终端需求,仅1年之隔赊账的比重已从1%提至9%,但营收不升反降。

具体而言,2024年前三季度其应收账款不到5000万元,当期营收为39.46亿元,应收账款占当期营收的比重约1.2%,2025年前三季度应收账款达到2.89亿元,当期营收已降至31.56亿元,应收账款占当期营收的比重已提至9.2%。

另一方面,公司加大营销,并逐步增加经销商数量。

在品牌推广上,今年上半年中炬高新签约了明星谢霆锋作为新的品牌代言人,并通过广告、商圈LED等方式大力推广。在销售费用上,2024年前三季度销售费用达3.66亿元,2025年前三季度达4.36亿元,同比增加近20%。然而,公司营收却不升反降。

2024年前三季度公司经销商数达2395家,今年前三季度经销商同比增加超20%。具体而言,2025年前三季度,公司经销商净增加344个,期末经销商总数达到2898个,较期初增长13.47%,其中中西部区域和北部区域净增196家,累计达到1924家,占总经销商数量的66%。

行业格局剧变:窗口期已然关闭

留给中炬高新的机会已经不多了。

作为调味品行业增长的核心引擎,近年来外卖市场的爆发式增长带动餐饮端调味品需求持续扩容。

勤策消费研究《2025年中国调味品行业报告——连锁餐饮扩张推动定制化复合调味料》指出,中国调味品消费市场规模主要由企业客户(餐饮企业、食品加工企业等)主导,2024年约占中国调味品市场的62.3%。其中,连锁餐饮集约扩张造就调味品企业刚需市场。调味品行业受连锁餐饮影响,形成规模化采购红利。

“但中炬高新却未能抓住这一关键红利。渠道布局的失衡,尤其是餐饮渠道(To B 端)的‘战略性失守’,更是加剧了中炬高新的业绩下滑”。前述大消费分析师对界面新闻表示。

这位分析师认为,“对比行业头部企业,海天味业之所以能保持稳定增长,核心在于构建了民用市场(To C 端)与餐饮市场(To B 端)各占约一半的平衡结构,双渠道支撑下抗风险能力更强”。勤策消费研究数据显示,截至2024年,海天味业销售渠道覆盖全国100%地级市及90%县级市,6707家经销商覆盖50万终端,餐饮渠道占比58%,连锁餐饮采购额超5亿元。

中炬高新在餐饮渠道的问题集中在两点:“一是战略定位偏差,没把餐饮市场列为核心赛道,资源投入严重不足;二是团队执行力匮乏,无法支撑餐饮渠道所需的专业化服务体系。” 前述大消费分析师对界面新闻进一步解释。

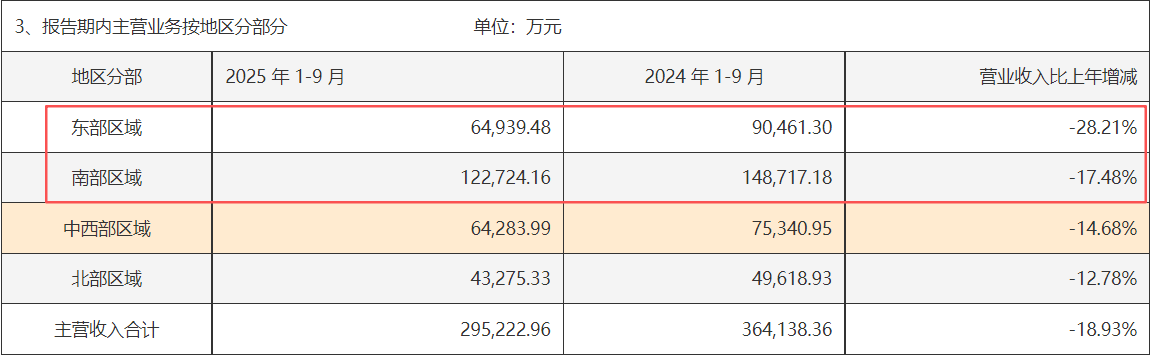

截至2025年9月30日,公司在南部区域和东部区域营收下滑程度较大。东部区域营收同比下滑约28%,南部区域营收下滑约17%。

公司三季报显示,今年以来,公司重点发力中西部经销商,截至9月30日中西部区域和北部区域净增196家,累计达到1924家,占总经销商数量的66%。

当下,中炬高新在产品创新上发力,试图通过构建“简单配料矩阵”和推广有机食品寻求突破。截至2025年9末,公司在原来酱油系列产品上新增沃集鲜有机酿造料酒、沃集鲜纯芝麻油、沃集鲜加鲜蚝油、朴朴优赐有机烹饪料酒等系列产品。

“核心问题就是太晚了。” 前述大消费分析师对界面新闻直言,减盐、零添加等高端品类早已被海天味业、千禾味业等头部企业抢占。

此外,当前行业已从增量扩张进入存量厮杀阶段,呈现强者恒强,弱者恒弱的局面,同时,头部挤压、跨界入局、地方品牌崛起的多重压力,进一步压缩了中炬高新的生存空间。

一是海天味业的强攻。作为酱油赛道的“四强”选手:海天味业、中炬高新、千禾味业、加加食品,今年上半年其营收方面,仅海天味业正向增长,其他三家营收持续下滑,不断丧失市场份额。

二是食品赛道的其他龙头公司也纷纷入局。

2025年上半年,粮油巨头金龙鱼(3000999.SZ)酱油销量同比增长超过20%。

“料酒大王”老恒和(02226.HK)旗下的酱油产品今年上半年则实现营收0.16亿元,占到其总收入的11%。

鸡精巨头佳隆股份(002495.SZ)2025年8月表示,将“发动集中公司一切的人力、物力、财力投入到酱油市场的开发推广”,目前酱油产品已全面铺入市场,处于市场开发初期。

莲花控股(600186.SH)旗下的酱油等业态调味品今年上半年实现营收0.6亿元,同比增幅高达916.79%。

同时,地方新实力不断崛起,比如,山东欣和旗下的禾然有机酱油、正信荣记的黄豆酱油、重庆三不加特征品酱油、重庆黄花园特级酱油。

这些企业跨界做酱油,和中炬高新的逻辑完全不同。前述行业分析师对界面新闻解释,“金龙鱼核心是食用油,佳隆股份核心是鸡精,他们做酱油是为了完善产品矩阵,属于配套业务,而非主业。但这会进一步挤压中小品牌的生存空间。”

对于近期国家 “禁止‘零添加’标识” 的新规,前述分析师认为对行业影响有限,“政策核心是规范市场,而非颠覆格局,在宏观经济求稳的背景下,不会动摇行业基本盘。

内耗不止:控制权之争的经营代价

让中炬高新近年业绩失速的另一大原因是长达六七年的“宝火内斗“。

2015年,宝能系通过前海人寿在二级市场多次举牌中炬高新,2018年将24.92%股权转让给旗下中山润田,中山润田成为中炬高新第一大股东。2019年,宝能系和火炬系(原大股东中山火炬集团)就是否剥离中炬高新地产业务出现分歧。

2021年,宝能系主导的董事会推定增、回购等计划,遭火炬系董事余健华反对,理由是“应优先用于业务拓展,避免资金过多流出”。此后宝能系陷入流动性危机,中山润田持续减持,而中山火炬集团及一致行动人不断增持。

2023年双方争斗白热化:中炬高新临时股东大会罢免4名宝能系董事;中山润田反击,指责火炬系涉嫌虚假诉讼,公司拟聘3名宝能系背景高管。上交所后发监管函,要求股东合法解决争议。同年,火炬系重新成为第一大股东,并对公司高层大换血。

截至2025年三季度末,宝能系旗下的中山润田对公司的持股比例剩4.4%。

前述大消费分析师对界面新闻直言,频繁的人事动荡导致公司战略连贯性缺失,“一家企业的没落从来不是单点问题,而是从研发到执行各个环节都掉链子的必然结果。”

5月,深圳前海塔冷通基金管理有限公司(以下简称 “塔冷通”)起诉中炬高新,要求撤销2023年罢免宝能系董事的股东大会及董事会决议;同期,公司第十届董事会、监事会因换届筹备问题二度延期(原任期2025年3月届满)。

时隔5个月之后,这家私募状告公司的诉讼暂时落下帷幕。10月21日,中炬高新披露,中山市中院一审驳回塔冷通全部诉讼请求,其相关反击未获支持。

然而,未来又是否会波澜再起?

德恒律师事务所合伙人董立阳对界面新闻指出:“从法律程序来看,起诉方完全具备上诉的权利。” 我国实行“二审终审制”,这意味着一审判决作出后,当事人若对结果不服,可在法定上诉期限内向上一级人民法院提起上诉。

“此类公司决议效力纠纷,法院审查的核心就是‘程序合法性’。” 董立阳对界面新闻解释,具体到中炬高新的案件,法院会重点核查火炬系当年召开股东大会、董事会的流程是否符合《公司法》及中炬高新公司章程的规定 —— 比如会议召开前是否提前向全体股东 / 董事送达通知、参会人数是否达到法定或章程约定的比例、表决过程是否符合规则等。“这些程序类事实都是‘硬指标’,要么符合规定,要么不符合,不存在模糊地带,一审法院只要查清了这些事实,认定决议有效的结论就很难被推翻。”

界面新闻了解到,此前塔冷通诉讼选择的攻击点正是“程序瑕疵”。

2024年4月的业绩说明会上,时任中炬高新董事长的余健华高调提出,未来三年将“再造一个新厨邦”。按照规划,到2026年,旗下子公司美味鲜公司营业收入将达100亿元,营业利润将达15亿元。

前述分析师对界面新闻表示,2024年原管理层提出“营收破百亿”的目标,现在看是无法实现了。

在业绩下滑与治理争议的双重压力下,2025年7月,兼具投资与行业经验的黎汝雄出任中炬高新董事长。

中炬高新当下最紧迫的任务并非追求业绩增长,而是“先稳住大局”。“不管是管理层面结束内斗、明确决策机制,还是经营层面止住营收下滑、保住核心市场,都得先把‘稳定’做到位。” 前述分析师对界面新闻强调,若连基本的稳定都无法实现,谈扭转颓势、寻求发展都只是空谈。